先日、アメックスゴールドを解約しました。自分のカードライフを考えた際に、ゴールドカードとして、割に合わない部分が目立ってきたため、敢無く解約することとなりました。今回は、”アメックスゴールドを解約した理由”を紹介します。

目次

アメックスゴールドを持った理由と経緯

アメックスゴールド(2026年現在はゴールド・プリファード・カード)をそもそも申し込むこととなった経緯は、”その豪華な入会キャンペーン”と”その先にある特典”が理由でした。

アメックスゴールドの豪華な入会キャンペーン

アメックスゴールドは年中、非常に豪華な入会キャンペーンを実施しています。2018年の時点でも、例えば以下のようなキャンペーンを実施しており、非常に魅力的なカードのひとつです。

- 初年度年会費無料(2年度目以降は29,000円+諸税)

- Amazonギフト券20,000円分プレゼント

- アメックス40,000ポイントプレゼント(決済額条件あり)

アメックスプラチナの登竜門

アメックスゴールドについてはアメックスプラチナのインビテーションをもらうための登竜門でもあるため、プラチナカードを目指している場合には必須のカードとなってきます。正直なところ、アメックスプラチナを目指すためには、年間300万円決済が必要との噂もあり、なかなかハードルが高い水準だと思います。

アメックスプラチナは付帯特典が非常に充実しており、魅力溢れるカードのひとつでありますが、今回は敢無く断念した次第です。

では、ここからはなぜ解約に至ったのか、その理由をご紹介します。

アメックスゴールドを解約した理由

その1 年会費が高い

まず第1に挙げられる理由が、”年会費が高いこと”ですね。年会費は、諸税を含めると、およそ約40,000円の価格水準であり、ゴールドカードの一般的な水準に比べればかなり高い水準にあります。

もちろん40,000円以上のカード特典があるのであれば、今後も引き続き保有したい思うところなのですが・・・。

その2 ポイント還元率が悪い

2つ目の理由として挙げられるのは、”ポイント還元率が悪くなったこと”ですね。入会当初は、アメックスのポイントを1ポイントにつき、1マイルの移行が可能でした。現在は1ポイントにつき、0.8マイルに交換比率が引き下げられています。

普段からカードで貯めたポイントは、航空会社のマイルに移行することがほぼ全てであったため、航空会社のマイル交換比率が引き下げられたことはかなり手痛い改悪でした。

ANAマイルについては、メンバーシップ・リワード・プラス(3,300円・税込)に加入することで1ポイント当たり1マイルに交換することができます。ただ、ANAマイルへの移行には年間参加費(5,500円・税込)が別途かかるため、その点は要注意と言えます。移行上限が年間40,000マイルとなっており、使いづらい印象あるものの、こちらはときどき実施する移行上限開放のキャンペーンがあるため、キャンペーンをうまく使うことができればそこまで大きな制約にはならないと言えます。

ANA以外の航空会社には、もともと別途移行手数料が必要なく1ポイントあたり1マイルに交換できていましたので、航空会社のマイルを貯めると言う観点でこのアメックスゴールドを使い続ける人は、かなりデメリットの多いカードとなってしまいました。

ANAマイルについては、ソラチカLINEルートを活用することで、約1.2円で購入することができます。また、ブリティッシュエアウェイズのAviosやアメリカン航空のマイルなどは、”バイマイルの機会が限られていること”や”購入価格が非常に割高”であったりと、クレジットカードのポイントを移行させる意味は多少あったのですが、ポイント移行比率が引き下げられたことで、カードを利用するメリットが大きく下がってしまいました。

その3 招待日和コース1人分無料は使いづらい

アメックスゴールドの付帯特典として”招待日和”と言うサービスがあります。この招待日和とは、高級レストランのコースが1人分が無料となるサービスで、レストランの利用額が大幅割引となる非常にお得なサービスの1つです。

ゴールドカードを保有していた時に、この招待日和を使わせてもらった経験から言わせてもらうと、割引額はかなり大きく非常に大きなメリットがあると言えます。実際1人1万円のコース料理で食事をすると、2人で2万円+ドリンク代+諸税となるため、支払金額が1.5万円程度に抑えることができます。

また、招待日和のサービスを受けられる店舗数についても、東京近郊であればかなり豊富にあるため、年間複数回利用することも可能です。ここまで書いていて、非常にお得な特典の1つである事は確かなのですが、このサービスには明らかな問題があります。

そもそもレストランの値段が高い

普段、日常的に高級レストランを使わない私ですが、レストランの食事に2万円、3万円を使う機会は(我が家の場合)1年に1回あるかどうかと言ったレベルです。

先にも述べたように、招待日和を活用すると、通常食事代金は1.5万円程度となります。正直な話、コース料理を提供するレストラン(特に1人1万円を超えるレストラン)は高級レストランであり数日前から予約をしなければいけないことに間違いなく、日常的に使う場面がほとんどありません。もちろん記念日などで使えるような非日常のレストランが多いですね。

そういった観点から、本来2.5万円程度の食事代金が1.5万円になると言うのは非常にお得であるのは確かだと思います。ただ、その一方で、日常的に1.5万円の食事をしているわけではないため、日常的にサービスを利用する機会は年間ほとんどありません。

コース料理が必須

利用ルール上、あくまでコース料理を選択しないと割引特典が受けられません。非常に個人的な理由で恐縮なのですが、家内は超が付くほどの小食、私もタイミングによってはだいぶ小食であるため、コースで出てくる料理は苦手なんですよね。ほぼ全品半分ずつ残すようなレストラン側に失礼な客になってしまいます・・・。

この辺は後から気づいた点でしたが、私にとって、あまり使い勝手が良くないサービスであったことを実際に利用してみて感じました。

やりようによっては非常にお得

この招待日和のサービス自体は非常に優れているため、レストラン利用額と顧客の感覚のバランスが合えば、年間何十軒以上も外食代なり交友費を節約することができるかと思います。招待日和のサービス提供レストランの価格帯を考えると、やはり1食2万円以上の食事を日常的に、または、年間5~10回程度を嗜む夫婦やカップルであれば、非常にお得なサービスではないでしょうか。

ただ、残念なことに自分には合わなかったっていうのが、1年使った感想ですね。

その4 アメックスが使えない店舗は多い

実は、地味に痛かったのが、アメックスが使えない店舗が日本中または世界中に実は多いことが挙げられます。

日本に限定すれば、JCBブランドの連携や多くのレストラン、販売店などで利用できることが多いです。ただ、格安価格をポリシーとしているようなお店においては、かなりの確率で使えないことが多いですね。ネット決済でもLCC航空会社は使えない場合もあります。そもそもクレジットカードが使えないと言う事情がある場合も散見されますが、VISAやMasterであれば対応可能と言うお店も多いです。

また、海外生に目を向けた場合には明らかにVISAとMasterであれば対応が可能な店舗が多く、アメックスを受け入れる店舗は日本ほど多くない印象です。先進国であればあるほど、アメックスに強いのは確かなのだけれど、少しローカルの街に行ったりすると途端に利用できなくなるのが特徴として感じられます。

中国の上海や武漢などでは(ホテル以外)ほぼ使えないという肌感覚ですし、国際ブランドとしては弱い瞬間が多々あることを実感しています。

その5 付帯サポートを結局使わない

アメックスゴールドを持っていなかったときの私個人の反省点なのですが、付帯サポートをほとんど使っていませんでした。

実は、アメックスゴールドには色々なサービスが付帯しており、自宅と空港の間、荷物を預けて運んでもらったり、荷物を郵送で送ってもらうことができます。ただ、私の場合、荷物を預けることがほとんどなく、毎回自分で持って帰っていました。

私の性格もあるのですが、配送にしてしまうと、どうしても受け取りするタイミングが遅くなるため、すぐにトランクを開けて中身を整理したい身としては、かなり使いづらいサービスであることを入会してから気付きました。人によっては、器用に使いこなしている人も多く見られるこの部分に関しては合う合わないがはっきり分かれる特典だと思います。

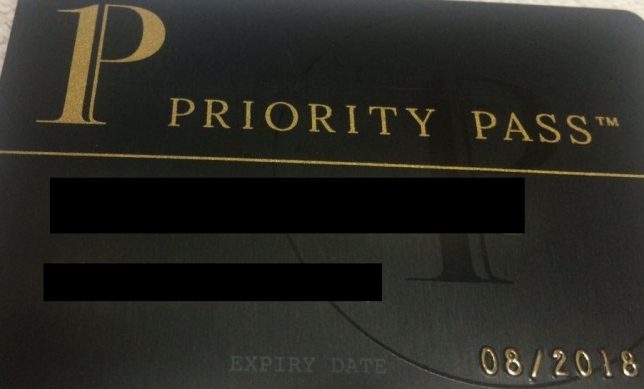

その6 付帯特典のプライオリティパスはたったの2回まで

付帯特典には、プライオリティパスが付いてきます。このプライオリティパスとは、海外の空港ラウンジに無料で入ることができるカードとなります。海外旅行をする人にとっては嬉しい特典ですね。

年会費3万円を超えるカードの会員であれば、年に複数回の海外旅行をしていてもおかしくないでしょう。そういうターゲットを対象とするカードであるため、このプライオリティパスが付いているのだと思います。

年間使用回数は2回まで

ただ、いかんせんこのプライオリティパスは年間使用回数が限られており、たった2回しか使えないんですよね。乗継があった場合や海外2空港以上を利用する場合はカバーされません。旅行回数が多い人には、ちょっと物足りないですね。

楽天プレミアムカードでもプライオリティパスは発行可能。ただし、こちらは年間使用回数5回まで無料

プライオリティパスは、年会費11,000円(税込・2026/1月時点)の楽天プレミアムカードでも発行することができます。残念ながら、楽天プレミアムカードは過去使用回数の限度がないプライオリティパスが付帯特典だったのですが、2026/1月現在は年間使用回数5回まで無料のプライオリティパスとなっています。

まとめ:他のカードが優秀過ぎる現実

上記のような理由で私は解約を決断するに至りましたが、もう1つ外部要因的な理由として、他のカードの優秀さというものが挙げられます。

海外空港ラウンジはプライオリティパスが付帯する楽天プレミアムカードがベスト!

先ほども書きましたが、アメックスゴールドってプライオリティパスが付帯するのですが、2回の制限付きなんですよね。一方で、楽天プレミアムカードは年会費1万円にも関わらず、無制限のプライオリティパスが付帯します。

やはりこの差は非常に大きいですね。海外空港ラウンジのメリットを受けるのであれば、年会費も3分の1で済む楽天プレミアムカードを強く推奨します。

マイルを貯める/高級ホテルに泊まるならSPGアメックスがベスト!

今現在のクレカ業界だとSPGアメックスが最強のカードですね。知っている方も多いと思いますが、100円につき1.25マイル貯まるカードはなかなかありません。しかもJALやANAなど移行先は複数の航空会社が選択できるため、非常にフレキシビリティのあるカードとも言えます。

また、持っているだけで自動的にSPGホテルグループのゴールド会員になれるというメリットも大きいですね。このカードを持っているだけで、マリオットゴールド会員にもステータスマッチされますし、そこからプラチナチャレンジをすることでプラチナ会員を目指すことも可能です。こちらも入会特典17,000ポイント(約21,250マイルに移行可能)のキャンペーンがやっているため、初年度年会費(31,000円+諸税)をカバーするだけの旨味がありますね。

もう少し年間決済額が高い方であれば、アメックスプラチナのFHRを利用した方がメリットは大きいと思われますが、そこに行き着くまでにアメックスゴールドを長期間保有することも必要となってくるため、難しいところですね。

アメックスゴールドの入会特典が最後の魅力・・・?

保険が自動付帯する海外保険の充実度や、招待日和のお得なサービス、アメックスプラチナの登竜門と言う観点を考慮すると人を選んでしまうのですが、非常に優れたカードとも言える側面は今もあります。入会キャンペーンがかなり強力なため、大量のポイントを一気に獲得できるのは非常に魅力的です。タイミングを定めて一度作ってみる事は、個人的にお勧めします。

ただ、入会してから後悔しないためにも、自分のライフスタイルと金銭感覚とに照らし合わせてアメックスゴールドの特典を受ける価格帯にふさわしいかどうか熟考した上で入会申し込みをした方がきっと良いでしょう。以上、ご参考まで。